Por qué reducir los impuestos locales en tiempos de crisis

Creado por: 7E Media

7Experts, 12 de mayo de 2021

Autor: Liliana Roque - Lectura de 1 minuto

Por qué reducir los impuestos locales en tiempos de crisis

Para las empresas reducir impuestos locales puede suponer un aumento de la liquidez mediante el instrumento del ahorro. Por eso resulta fundamental llevar a cabo una revisión de los mismos y ajustarlo a la realidad del momento. En nuestro artículo de hoy te hablamos de los tipos de impuestos y te damos las claves para poner en marcha tus mecanismos de ahorro.

Para cualquier empresa, ahora más que nunca, puede resultar interesante revisar los impuestos locales y ajustarlos a su realidad actual, analizando cada una de sus actividades, así como la tributación de su cartera de inmuebles. El objetivo:

conseguir incrementar la liquidez de sus cuentas al lograr ahorros representativos de manera efectiva a corto- medio plazo, que además se mantendrán constantes a futuro.

¿Qué son los impuestos locales?

Antes de centrarnos en los impuestos locales concretamente, es necesario diferenciar los tributos locales de los impuestos locales, ¿son lo mismo?

La respuesta es NO. Los tributos locales comprenden impuestos, tasas y contribuciones especiales. ¿Cuáles son las características de cada uno de ellos?

- Los impuestos son tributos exigidos sin contraprestación cuyo origen se encuentra en negocios o hechos que ponen de manifiesto la capacidad económica de los sujetos que están obligados a abonarlos.

- Las tasas podrán ser exigidas por las Entidades Locales por la utilización privativa o el aprovechamiento del dominio público local, así como por prestación de servicios públicos o la realización de actividades de competencia local que afecten a sujetos pasivos.

- Las contribuciones especiales hacen referencia a la obtención de un beneficio por parte de un sujeto pasivo por la realización de obras públicas o del establecimiento o ampliación de servicios públicos, de carácter local, por las Entidades locales respectivas.

En este artículo vamos a centrarnos en los impuestos locales, qué son y cuáles son los tipos.

Las Entidades locales exigirán todos aquellos impuestos previstos en el Texto Refundido de la Ley Reguladora de las Haciendas Locales (TRLRHL). Los impuestos previstos legalmente son exclusivamente municipales, por lo que no podrán ser exigidos ni por provincias ni por otras entidades locales.

En las próximas líneas nos centraremos en 4 tipos de impuestos, 2 de exigencia obligatoria:

Impuesto sobre Bienes Inmuebles (IBI) e Impuesto sobre Actividades Económicas (IAE), y 2 de

establecimiento voluntario por parte de los ayuntamientos: Impuesto sobre construcciones, instalaciones y obras e Impuesto sobre el Incremento de valor de los terrenos de naturaleza urbana.

Tipos de impuestos locales

Los principales impuestos locales que afectan de manera notable a las cuentas de resultados a prácticamente cualquier sociedad, y en los que a la vez se pueden realizar ciertas acciones para reducir su impacto, son los siguientes:

1- Impuestos sobre Actividades Económicas (IAE)

El IAE, Impuesto sobre Actividades Económicas, es un tributo local, de devengo anual que grava la actividad económica en el territorio nacional de aquellas empresas que facturan más de 1 millón de euros.

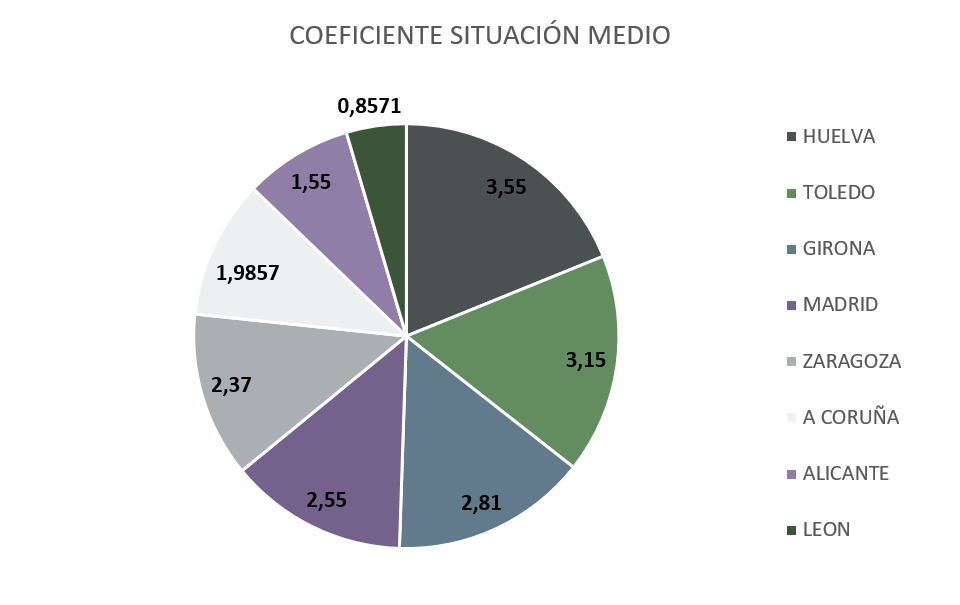

La cuota tributaria es el resultado de aplicar las tarifas correspondientes a cada actividad, y los coeficientes, que dependen de la provincia (recargo provincial) y sobre todo del municipio, serán los responsables de establecer el índice de situación (que no podrá ser inferior a 0,40 ni superior a 3,80). También algunas posibles bonificaciones que reducen la cuantía.

La elección del municipio en el cual se va a desarrolla la actividad, así como la localización dentro del mismo, influyen directamente sobre la cuota del impuesto. Estas diferencias son muy significativas, pues una actividad idéntica tributando en León podría llegar a pagar 4 veces menos que en la ciudad de Huelva, tal y como podemos observar en el siguiente gráfico.

2- Impuesto sobre Bienes Inmuebles (IBI)

El IBI o Impuesto sobre Bienes Inmuebles es un impuesto directo de titularidad municipal, de carácter anual y obligatorio en todos los ayuntamientos que grava el valor de los bienes inmuebles. Este impuesto lo han de pagar las empresas propietarias, usufructuarias, concesionarias o titulares de un derecho de superficie de cualquier bien inmueble ya sea urbano, rústico o de características especiales.

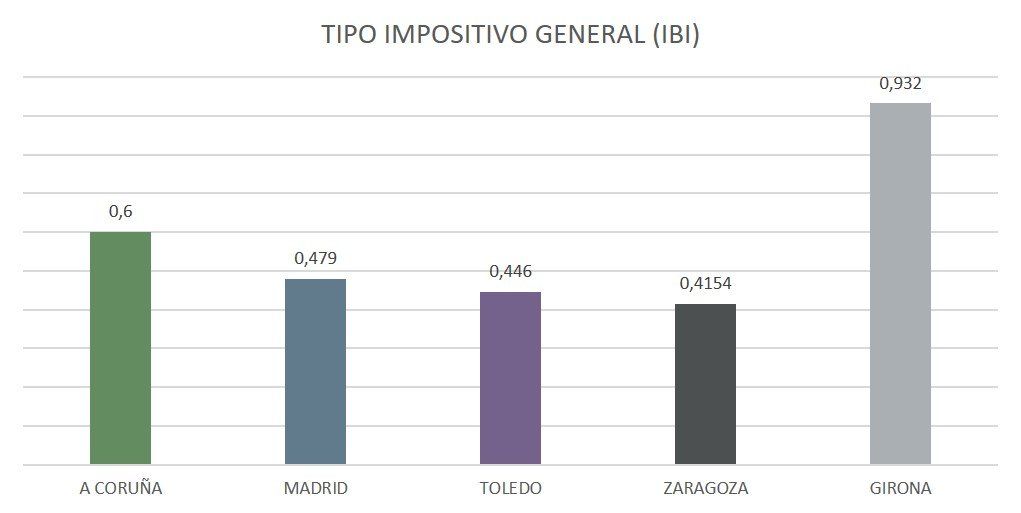

Es un tributo recaudado por los ayuntamientos y estos establecen el tipo impositivo a aplicar y las bonificaciones. El cálculo de la cuota se establece en función del valor catastral que es fijado por el Ministerio de Hacienda a partir de los datos que constan en el catastro inmobiliario. A partir de ese valor, se determina la base liquidable, sobre la cual se aplica el tipo impositivo -mínimo de 0,40% y máximo de 1,10%-. Así, si tomamos como ejemplo una vivienda con un mismo valor catastral y base liquidable, en la ciudad de Zaragoza pagará menos de un 50% que en el municipio de Girona.

3- Impuesto sobre Construcciones, Instalaciones y Obras (ICIO)

El impuesto sobre Construcciones, Instalaciones y Obras devenga al inicio de la realización de cualquier instalación, construcción u obra para la que se haya pedido licencia o se haya presentado una comunicación previa, pero las empresas no siempre tienen que hacer frente a ello, ya que es un impuesto potestativo que cada ayuntamiento puede decidir imponer o no.

El pago de la tasa corresponde a quien asuma el coste de la obra y solicite las licencias, que puede ser una sociedad independiente a los dueños del inmueble. El tipo impositivo suele ser del 4% –excepto en País Vasco y Navarra- y se aplica sobre la base imponible, que será el coste real de la obra.

4- Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana (Plusvalía)

El impuesto sobre el Incremento del Valor de los terrenos de naturaleza Urbana (plusvalía) también está cedido a los ayuntamientos. La deuda tributaria la paga aquel contribuyente que haya vendido alguna propiedad o al constituir o transmitir derechos reales de goce limitativos de dominio oneroso, gratuito o lucrativo. En todos los casos, se grava el aumento del valor del terreno en el momento de la transmisión, el número de años que han transcurrido desde la adquisición -para calcular el coeficiente que se aplica sobre el valor del suelo, y que dependerá de cada Ayuntamiento-, y el tipo impositivo fijado por cada municipio, sin que pueda exceder el 30%.

Cómo implementar mecanismos de ahorro mediante los impuestos locales

Los Impuestos locales son la principal fuente de financiación de los ayuntamientos, por lo que, si deseamos reducir las tributaciones de nuestra empresa, no deberíamos esperar que esta bajada provenga de la decisión de las corporaciones locales. Para ello, debemos crear un método de gestión y también poner en practica algunos mecanismos de ahorro para conseguir una reducción impositiva:

- La planificación, centralización y gestión de todos los impuestos nos ayudará a elaborar un calendario de pagos y tener previstos los importes de los recibos. Una vez tengamos una visión global, podremos plantearnos domiciliar recibos, fraccionarlos para nuestra comodidad, e incluso para beneficiarnos en ocasiones de pequeñas bonificaciones por domiciliación.

- Un punto muy importante es la revisión de las valoraciones catastrales de los inmuebles, tanto el valor del suelo como el valor de la construcción, asegurándonos de que todos los parámetros son correctos y sus mediciones se ajustan a la realidad. Por otro lado, es fundamental adecuar las matrículas del IAE a la realidad física de nuestra actividad y a la normativa y jurisprudencia.

- La revisión de las liquidaciones de los diferentes recibos nos permitirá detectar posibles errores (en las bases liquidables, tipos impositivos, coeficientes de situación etc.) y confirmar que se ajustan al cálculo correcto.

- Comprobar anualmente ordenanzas fiscales de los municipios en los cuales tributamos, para chequear las medidas tributarias que se pueden llegar a aplicar, así como las posibles bonificaciones pues están pueden ser de carácter rogado en muchos casos.

Como decíamos al inicio del artículo, para todo tipo de empresa, y sobre todo en tiempos de crisis, es fundamental revisar los impuestos locales y ajustarlos a su realidad actual, analizando cada una de sus actividades. Gracias a ello, podrá incrementar la liquidez de sus cuentas, logrando ahorros de manera efectiva.

Te invito a que eches un vistazo a nuestro webinar “Incrementa tu cash-flow a través de los Impuestos Locales” . En el definimos los pasos a seguir para la obtención de cash flow a partir de la revisión de los impuestos locales.

Si quieres reducir tus impuestos locales, podemos ayudarte a identificar la mejor estrategia de ahorro para tu organización.

Ready to talk

Le responderemos lo antes posible.

Inténtelo más tarde.

Ponte en contacto con un experto. ¡Resolveremos todas tus dudas!

| Thank you for Signing Up |